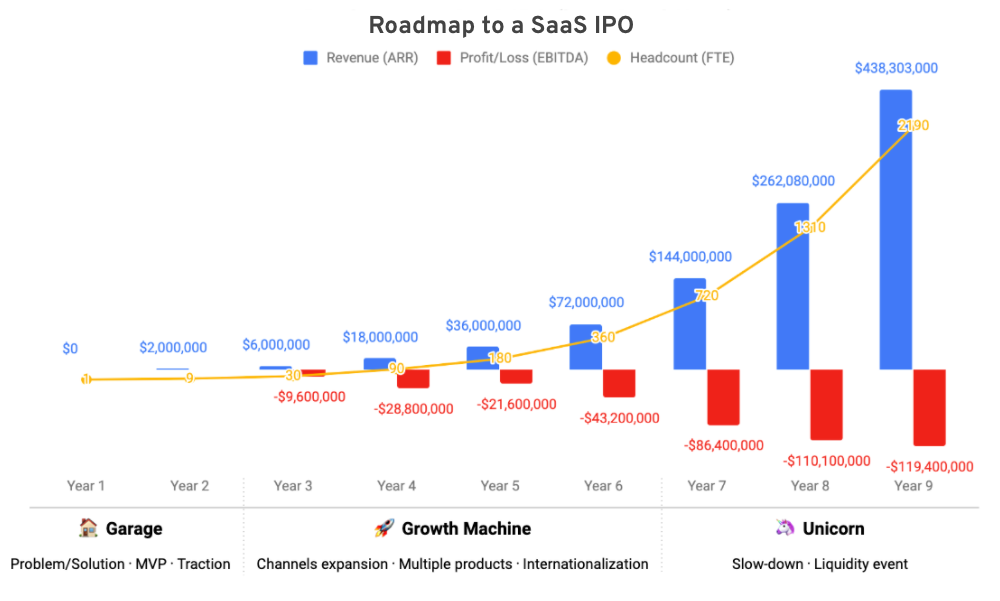

Roadmap to a SaaS IPO

Over the past few years, the world's best entrepreneurs and investors have released valuable articles about SaaS startups. Christoph Janz wrote about funding, Neeraj Agrawal wrote about growth, Jason Lemkin wrote about… well, everything.

One thing, in particular, makes those readings great: they contain numbers and metrics that are helpful to understand what a successful startup looks like at each step of the growth journey.

So what happens when you put those numbers together in a spreadsheet? Can you paint the big picture of a SaaS startup in Silicon Valley, from inception to IPO?

Yes, and here is the result:

This article will walk you through the different steps that lead us to the chart above. Bear in mind that the numbers presented here are orders of magnitude rather than hard rules. They mostly apply to Silicon Valley-based, VC-backed, SaaS startups. Take them with a grain of salt :)

⏱ Timeframe: 6 years to a SaaS unicorn, 9 years to a SaaS IPO

Starting a startup is a long-term game.

Steve Blank, Morgan Brown, Brian Balfour, and Reid Hoffman have all described their own vision of the startup lifecycle. When looking at it, we notice that a successful startup goes through 3 phases during its life:

- Garage Going from problem to product-market fit

- Growth Machine Expanding channels, product lines, and geographies

- Unicorn Stabilizing and becoming liquid (IPO or acquisition) above a $1 billion market value

2016 yılında, Fleximize’deki iyi insanların sayesinde , TTU (unicorn süresi) ABD’de 6 yılda sabit kaldı. Unicorn, orijinal olarak Cowboy Ventures’tan Aileen Lee tarafından tanımlandığı şekliyle, değerlemesi 1 milyar dolara ulaşan kamuya açık veya özel bir teknoloji şirketidir. Daha yeni tanımlar ise belirsiz sebeplerden dolayı kamu şirketlerini kapsam dışında tutmaktadır. Ne olursa olsun, unicornların kutsamasına katılmak, çoğu kurucu için başarının işareti olmasa da, büyük bir mesele olmaya devam ediyor.

Peki SaaS halka arzlarına ne dersiniz? Pitchbook’tan elde edilen veriler, ilk risk sermayesi finansmanı ile halka arz arasında ortalama 8,2 yıllık bir süre olduğunu gösteriyor. İlk finansman turundan önce (tamamen spekülatif) fazladan 12 aylık bir varoluşu hesaba katarsak, dokuz yıllık bir TTI’ye (halka arza kadar geçen süre) bakıyoruz, ver ya da al. Hızlı para için çok fazla!

📈 Büyüme: iki kere üçe katla, üç kere ikiye katla, ardından %82 büyüme kalıcılığı

2015 tarihli bir makalede Neeraj Agrawal, SaaS büyümesinin net bir model izlediğini öne sürdü.

Öncelikle ürün-pazar uyumunu sağlarsınız. İlk olarak, anında veya iki yıla kadar bir süre içinde ürün-pazar uyumunu (PMF) belirlersiniz. İkincisi, yıllık yinelenen gelirde (ARR) 2 milyon dolara ulaşırsınız, bu da bir ila iki yıl daha anlamına gelir. Bundan sonra işler oldukça tahmin edilebilir hale geliyor ve Neeraj T2D3 kuralını öne sürüyor (yani gelirler sonraki 5 yılda iki katına, ardından üç katına çıkıyor).

Sonuç olarak: Başladıktan altı ila dokuz yıl sonra ARR’de 100 milyon dolar sınırını geçmelisiniz.

- Peki ya bundan sonra? Scale Venture Partner’dan Rory Driscoll’a göre , “sınıfının en iyisi bir SaaS şirketi için, herhangi bir yıldaki büyüme oranı, aynı şirketin önceki yıldaki büyüme oranının yüzde [82]’sidir”.

Kısaca:

- ARR : PMF → 2 Milyon Dolar → 6 Milyon Dolar → 18 Milyon Dolar → 36 Milyon Dolar → 72 Milyon Dolar →; 144 Milyon Dolar → 262 Milyon Dolar → 438 Milyon Dolar

- Büyüme oranı : %0 → %200 → %200 → %100 → %100 → %100 → %82 → %67

🤑 Ölçekli kâr = %40 — büyüme oranı

Artık sonuç belli, gelin alt satıra bakalım.

İlk günlerde şirketin çok az kar elde ettiğini veya hiç kar elde etmediğini varsaymak yanlış olmaz. Ancak 50 milyon ABD Doları ARR’nin üzerine çıktığınızda işler değişir.

Brad Feld, 2015 tarihli bir makalesinde yüzde 40 kuralını formüle ediyor: Büyüme oranınız + kârınızın toplamı %40 olmalıdır.

(Grafik orijinal olarak Pacific Crest Group’a aittir, Dave Kellog’un bu makalesi aracılığıyla bulunmuştur . Her ikisine de teşekkür ederiz).

Altyapınızı bulutta çalıştırdığınızı varsayacağız, dolayısıyla kâr = FAVÖK. Ancak Feld’in de belirttiği gibi, kendi altyapınızı yönetiyorsanız gerçeklik daha karmaşık olabilir.

💰 Finansman: Tohum, A Serisi, B Serisi ve ardından biraz

Bağış toplama da kalıpları takip eder. Chris Janz’ın dünyaca ünlü peçetesine dayanarak , 2018’de bir SaaS girişimi şunları artırmayı bekleyebilir:

- 0-1 milyon ABD Doları ARR ve %0 yıllık büyüme ile tohum turu

- A Serisi 1–1,5 milyon ABD Doları ARR ve %200 yıllık büyüme (x3)

- Seri B , 5 milyon dolarlık ARR ve %150 yıllık büyüme (x2,5)

Diyelim ki tohum, A ve B serileri için 18 ayda bir fon topladınız. Bundan sonra işler bulanıklaşıyor.

Janz ayrıca makalesinde tipik değerlemeler ve tur boyutları da sunuyor, böylece 10 milyon dolarlık bir tohum turu talebinizin gerçekçi olup olmadığını kolayca değerlendirebilirsiniz (ipucu – muhtemelen değildir).

🚪 Çıkış: 1 milyon $ veya 10 milyon $ ARR’den satış yapın veya halka arz 100 milyon $ ARR’den satış yapın

Girişiminiz büyüdükçe size satış fırsatları sunulabilir.

Belki de cebi daha geniş olan bir rakip yer açmak istiyor; Hired ve Match.com bu konuda gerçekten çok iyi. Veya belki de büyük bir şirket ekibinizle, ürününüzle ve/veya müşterilerinizle “stratejik bir uyum” görecektir. GM’yi Cruise ile veya Microsoft’u Linkedin ile düşünün. Çoğu zaman her ikisi de.

Ancak bu fırsatlar startup yaşam döngüsü boyunca eşit olarak dağıtılmıyor. Jason Lemkin’e göre bir satın alma için iki yerel maksimum vardır:

- 1 milyon $ ARR’de , “ateşli ve ucuz” olduğunuzda.

- Anlamlı ama yine de uygun fiyatlı hale geldiğinizde, 10 milyon ABD Doları ARR’de (ve 100 milyon ABD Doları’na kadar düşüyor).

Dolayısıyla, bir sonraki dönüm noktasına ulaşamayacağınızı düşünüyorsanız yerel maksimum seviyede satış yapmak mantıklı olabilir. Yoksa bir alternatif var mı?

Büyük olmak istiyorsanız halka arz yapmak istersiniz. Peki bir SaaS halka arzını oluşturan şey nedir? Başarılı bir halka arz, O’Driscoll’un “Mendoza çizgisi” adını verdiği, x ekseninde ARR ve y ekseninde ileri büyüme oranı bulunan bir çizgiyi takip eder.

Kısacası, halka açılmadan önce metriklerinizin şu şekilde görünmesi gerekir:

- 100 milyon $ ARR

- %25 ileri büyüme oranı

Bu rakamlara ulaşmak inanılmaz derecede zordur ve yazarın “halka arzın gerçekçi düşük çıtası” olarak adlandırdığı şey budur. Şaşırtıcı olmayan bir şekilde, son beş yılda yılda yalnızca 21 teknoloji halka arzı gerçekleşti .

Bunu perspektife koymak için, satış açısından ne anlama geldiğine bakalım.

👨💼 Satışlar: 100 milyon ABD doları ARR = ARPA x müşteri sayısı

Hedefimiz 100 milyon dolar ARR. Artık ARPA’nız (hesap başına ortalama gelir) tanım gereği sabittir. Böylece Chris Janz’ın grafiğini takip ederek ihtiyacınız olan müşteri sayısını elde edebilirsiniz .

10 milyon dolarlık ARPA’da halka arz için 10 müşteriye ihtiyacınız var. 1 milyon dolarlık ARPA’da halka arz için 100 müşteriye ihtiyacınız var. … 100$’lık ARPA’da halka arz için 1 milyon müşteriye ihtiyacınız var.

Wix, Typeform, Evernote veya Mailchimp’in yaptığı gibi “üreten tüketiciler”den oluşan bir pazara hitap ettiğinizi varsayalım. Müşteri başına yıllık ortalama 100$ ücret alırsınız. Halka arz için yalnızca 1 milyon ödeme yapan müşteriye ihtiyacınız yok, aynı zamanda gelecek yıl 250.000 müşteri daha eklemeniz (ve/veya bu kadar fazla satış yapmanız) gerekiyor.

Hala mümkün bir şey gibi mi görünüyor? O halde bu tür bir şirketi kurmak için kaç kişinin gerekli olduğuna bakalım.

👩💻 Çalışan sayısı: Çalışan başına 200.000 ABD Doları ARR

Başlangıç yaşam döngüsünde ilerledikçe çalışan sayısı artar.

Yeterince elverişli bir şekilde, Redpoint’ten Tom Tunguz zaten bizim için matematiği yaptı. Büyük ölçekteki SaaS şirketlerinde çalışan başına ortalama gelir 200.000 ABD dolarıdır .

Doğru, bu 2012 yılı için ve bu da büyük ölçekli şirketler için. Daha iyi numaralarınız varsa, bana ulaşın, onları güncelleyeceğim!

Günün sonunda SaaS halka arzına yönelik yol haritamız böyle görünüyor.

Bunun “100 milyon dolarlık ARR’ye giden yolu unicorn olduğunu, yani (sözde) mükemmel bir yörünge olduğunu unutmayın. Açıkçası, bu çok geniş bir genelleme. Hiçbir girişim bu yol haritasını katı bir şekilde takip etmeyecektir ve karşı örnekler çoktur. Ancak çerçeveler faydalıdır ve umarız bu da faydalı olacaktır.